All’improvviso, si parla molto del fatto che il rendimento dei titoli a 10 anni tornerà al 5%, il che è ridicolo dopo solo pochi mesi di mania di taglio dei tassi di interesse.

Scritto da Wolf Richter per WOLF STREET.

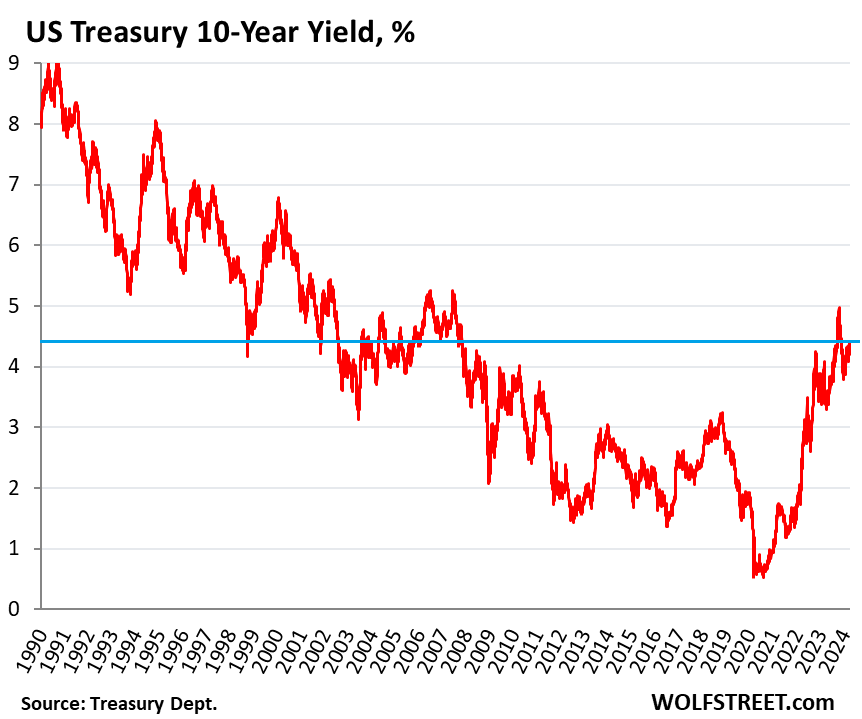

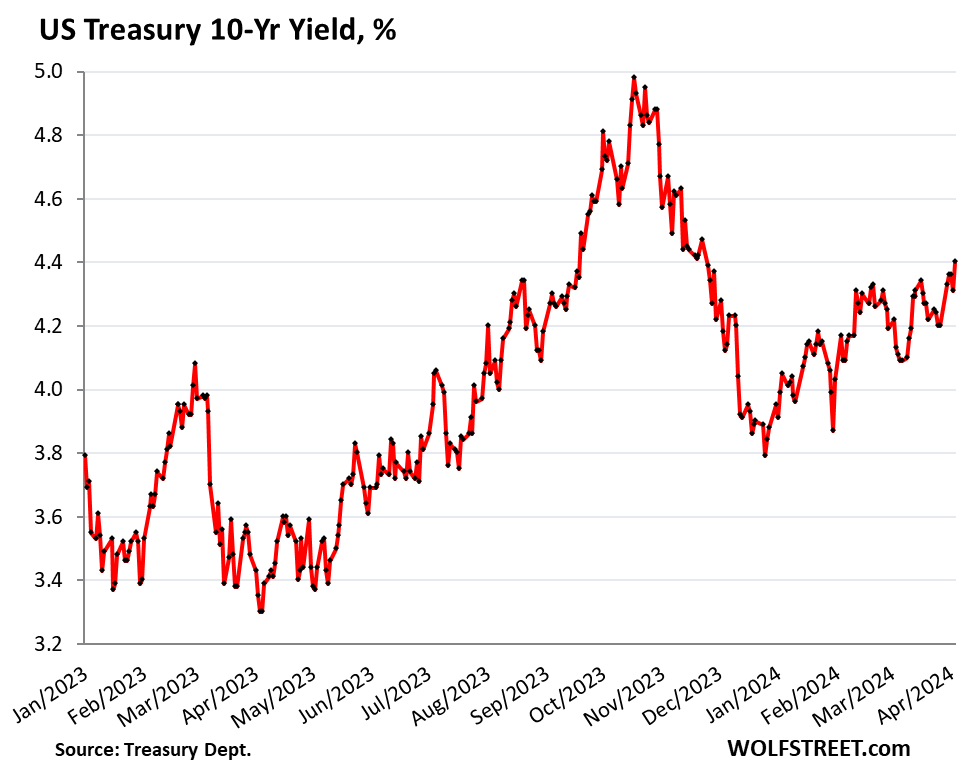

Venerdì il rendimento dei titoli del Tesoro a 10 anni è salito al 4,40%, il livello più alto dal 27 novembre. Durante la mania dei tagli dei tassi di dicembre, il rendimento è sceso sotto il 3,80%.

Combinate negli ultimi giorni e settimane, queste mosse segnalano un graduale riconoscimento nel mercato obbligazionario che i tassi di inflazione saranno più alti di quelli pre-pandemia, che un’inflazione al 2% non si realizzerà e che il contesto di tassi di interesse ultra-bassi di gli ultimi 15 anni sono finiti – Il picco è arrivato nell’agosto 2020, quando il rendimento delle obbligazioni decennali è sceso allo 0,5%.

Ciò che verrà dopo non è noto, ma probabilmente comporterà un’inflazione più elevata del tipo osservato negli anni ’90 e prima, perché la Fed non è disposta a mandare in crash l’economia e il mercato del lavoro solo per raggiungere un tasso di inflazione del 2%.

Ciò significa che la Fed manterrà i tassi di interesse abbastanza alti – abbastanza alti da non lasciare che l’inflazione vada fuori controllo, ma non così alti da far crollare l’economia e portare l’inflazione al 2% – e anche i rendimenti saranno più alti per compensare l’inflazione. . Con l’aumento dell’inflazione, tutto sarà più alto, come prima, e il mercato obbligazionario si adatterà a questo scenario.

Adesso all'improvviso si parla molto del fatto che il rendimento a 10 anni tornerà al 5%, dov'era per breve tempo in ottobre, perché l'inflazione sarà più alta per un periodo più lungo, o per sempre, il che è divertente dopo la mania di tagliare i tassi di interesse e il rendimento sarebbe aumentato, per compensare l’inflazione su un periodo di 10 anni, più alcuni.

È chiaro che la parola “per sempre” qui non significa per sempre nel senso cosmico, ma nel senso di vincolo, cioè dopo la data di scadenza del vincolo.

È interessante come la narrativa del mercato sia cambiata così rapidamente. Da novembre a metà gennaio si è verificata una mania di tagli dei tassi, con il mercato dei futures sui fondi federali che vedeva probabilità molto elevate di cinque, sei e persino sette tagli dei tassi nel 2024, distribuiti negli otto incontri della Fed.

E poi la Fed ha iniziato a ritirarsi. È uscito con una dichiarazione ritratta dal FOMC dopo la riunione di gennaio, e l'ha ripetuta nella riunione di marzo. Abbiamo ottenuto due dati terribili sull’inflazione a gennaio e febbraio, oltre alla tendenza al rialzo delle misure fondamentali iniziata lo scorso autunno.

Il “dot plot” della riunione del FOMC di marzo ha mostrato che i 19 partecipanti erano divisi quasi equamente, con 9 che hanno visto due tagli dei tassi nel 2024, 9 che hanno visto tre tagli dei tassi e 1 che ha visto quattro tagli, lasciando la media a tre sconti. Ma se solo uno dei tre pezzi diventa un double breaker entro il grafico a punti di giugno, da questo incontro emergerà lo scenario del double breaker. Il “dot plot” di marzo è stato un segnale di avvertimento che questi tre tagli dei tassi avrebbero potuto scomparire.

Da allora, diversi funzionari della Fed hanno tenuto discorsi, espresso preoccupazione per l’andamento dell’inflazione e si sono allontanati dalle proprie aspettative di tagli dei tassi.

Ieri, il presidente della Fed di Minneapolis Kashkari ha detto ad alta voce la parte tranquilla: probabilmente non ci saranno tagli dei tassi nel 2024 se l’inflazione continua a muoversi “lateralmente”.

Oggi, il governatore della Fed Bowman è uscito allo scoperto e ha detto ad alta voce: “Sebbene questa non sia la mia previsione di base, vedo ancora il rischio che in una riunione futura potremmo dover aumentare ulteriormente i tassi di interesse se i progressi sull’inflazione si arrestano o addirittura si invertono”.

Stanno parlando di tassi di interesse a breve termine, non di rendimenti a lungo termine. Temono che qualcosa di grosso sia cambiato nell’economia: che anche i tassi di interesse a breve termine compresi tra il 5,25% e il 5,5%, che avrebbero dovuto essere “restrittivi” e che secondo molti avrebbero spinto l’economia in recessione, siano cambiati. Non è stato restrittivo e non ha rallentato l’economia.

Al contrario, la crescita economica e del mercato del lavoro ha subito un’accelerazione nel 2023, e il mercato del lavoro ha mantenuto la sua rapida crescita finora nel 2024, creando opportunità di lavoro a un ritmo di 3,3 milioni di posti di lavoro all’anno nel primo trimestre, che è un trimestre caldo, e più caldo che nel 2020. 2023. Le condizioni finanziarie si sono allentate e i mercati sono in buona forma.

Quindi le persone si chiedono che tipo di tasso di interesse sarebbe effettivamente “vincolato” se il 5,5% agli attuali tassi di inflazione non fosse vincolato. Se l’inflazione su base trimestrale e semestrale è del 4% o del 5%, dove dovrebbero essere fissati i tassi di interesse ufficiali?

L’IPC core a tre mesi è accelerato al 4,2% su base annua, il livello più alto da maggio 2023, e l’IPC dei servizi core a tre mesi è accelerato al 5,6%.

I tassi di interesse vanno dal 5,25% al 5,50%. Per essere restrittivo, deve essere superiore ai tassi di inflazione; Su questo c’è un ampio consenso. Ma quanto sia superiore non è chiaro.

Ci sono molte misure dell’inflazione negli Stati Uniti. Ma se utilizziamo la misura trimestrale dell’IPC core, che a febbraio era pari al 4,2%, i tassi di interesse neutrali potrebbero raggiungere il 6,0%, e qualsiasi valore inferiore sarà comunque stimolante.

Ovviamente tutti stanno solo indovinando. L'inflazione è diminuita notevolmente, ma ora è di nuovo in aumento. Come abbiamo visto, il percorso dell’inflazione è altamente incerto. È possibile che possa girarsi e atterrare di nuovo, ma ora sembra improbabile. L’inflazione spesso rivela la contraffazione.

L’economia e il mercato del lavoro crescono a un ritmo superiore alla media, ma i tassi di interesse sono superiori al 5% da maggio 2023 e superiori al 4% da dicembre 2022. Con questo tipo di crescita e l’inflazione che abbiamo, non lo sono. costretto.

Il mercato obbligazionario si sta adattando a questo scenario e sembra dirigersi verso la vecchia normalità – la normalità di 20 o 30 anni fa, come possiamo vedere nel grafico a lungo termine:

Ti piace leggere WOLF STREET e vuoi sostenerlo? Puoi donare. Lo apprezzo molto. Clicca sul boccale birra e tè freddo per scoprire come:

Vuoi essere avvisato via email quando WOLF STREET pubblica un nuovo articolo? Registrati qui.