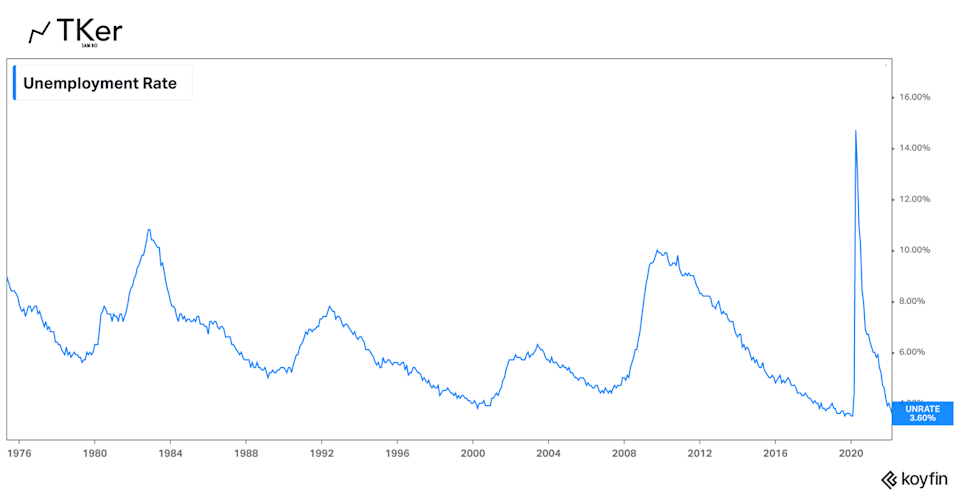

Martedì abbiamo appreso che i datori di lavoro americani hanno un numero record 11,5 milioni di opportunità di lavoro A partire da marzo. Questo è probabilmente il segno più chiaro che l’economia è in piena espansione, perché assumere lavoratori non è economico e la maggior parte dei datori di lavoro lo farà solo se non ha già il personale per stare al passo con la domanda.

Attualmente, ci sono solo 5,9 milioni di disoccupati. In altre parole, ci sono circa Due posti vacanti per ogni disoccupato. Una mancata corrispondenza significa che i lavoratori hanno molte opzioni, il che significa che hanno molta leva per chiedere una retribuzione maggiore. Infatti, I datori di lavoro pagano ad un ritmo storico.

Ma domanda crescente, opportunità di lavoro record, salari più alti… è tutto qui cattivo?

Riserva federale Molti lavoratori della professione di economia non lo descrivono francamente. Ma funziona il loro messaggio.

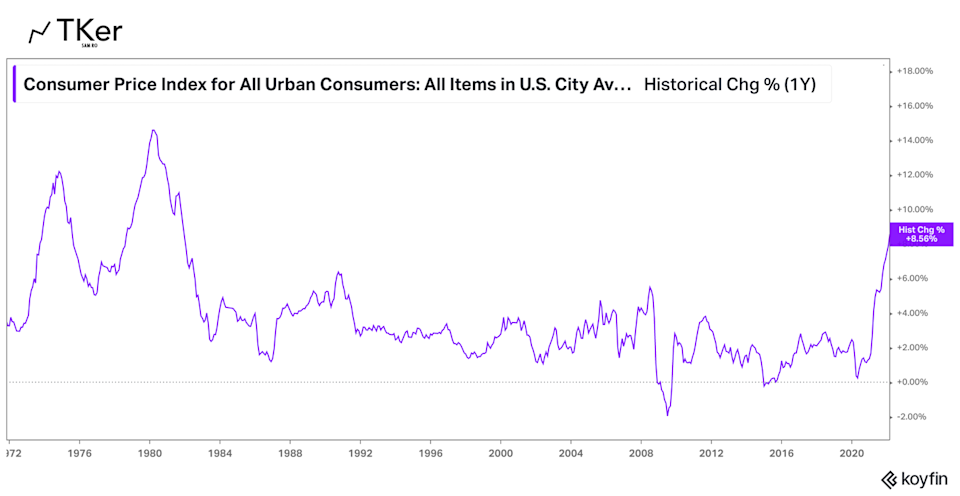

condizione di gioco: La domanda di beni e servizi ha ampiamente superato l’offerta,1 che è stato inviato Inflazione a tassi contrattuali elevati. Ciò è in parte dovuto al fatto che salari più alti significano costi più elevati per le imprese, come molti sono stati Aumentare i prezzi per mantenere la redditività. Ironia della sorte, questi salari più alti hanno contribuito a promuovere Finanziamenti già forti per i consumatoriche pagano volentieri, consentendo in sostanza alle aziende di continuare ad aumentare i prezzi.

È importante aggiungere che questa domanda in forte espansione è stata alimentata dalla creazione di posti di lavoro (cioè il fenomeno in cui una persona passa dal guadagnare nulla al guadagnare qualcosa). In effetti, gli Stati Uniti hanno creato un volume enorme 2,1 milioni di posti di lavoro Nel 2022 finora.

Il Bureau of Labor Statistics ha una misura chiamata Index Totale buste paga settimanaliÈ il prodotto di posti di lavoro, salari e ore lavorate. È una proxy approssimativa della capacità di spesa nominale totale della forza lavoro. Questa misura è aumentata del 10% anno su anno ad aprile ed è aumentata del 9,5% da aprile 2021. Prima della pandemia, aveva un trend intorno al 5%.

Questa combinazione di crescita dell’occupazione e crescita dei salari ha esacerbato il problema dell’inflazione.

Quindi sembra che la soluzione migliore a questo punto sia restringimento monetario In modo che le condizioni finanziarie diventino più difficili, il che porta a un raffreddamento della domanda, che a sua volta dovrebbe alleviare alcune di queste persistenti pressioni inflazionistiche.

In altre parole, la Fed sta eliminando alcune buone notizie provenienti dall’economia perché quelle buone notizie in realtà sono cattive.2

La Fed si muove per tagliare la ‘domanda in eccesso’ 🦅

A molto atteso muovi il La Federal Reserve ha alzato mercoledì i tassi di interesse a breve di 50 punti base in un intervallo compreso tra 0,75% e 1,00%. Questo è stato il più grande aumento della banca centrale in un singolo annuncio dal maggio 2000.

Inoltre, il presidente della Federal Reserve Jerome Powell ha indicato l’intenzione del Federal Open Market Committee (il Federal Reserve Committee che definisce la politica monetaria) di mantenere i rialzi dei tassi di interesse a un ritmo sostenuto.

“Presupponendo che le condizioni economiche e finanziarie si sviluppino in linea con le aspettative, c’è una sensazione generale con il comitato che ulteriori aumenti di 50 punti base dovrebbero essere sul tavolo nelle prossime due riunioni”, Lei disse. “Il nostro obiettivo generale è utilizzare i nostri strumenti per ridurre l’inflazione al nostro obiettivo del 2%”.

Per essere chiari, la Fed non sta cercando di forzare l’economia in una recessione. Cerca invece di allineare l’eccesso di domanda – come dimostra la presenza di più posti di lavoro rispetto ai disoccupati – all’offerta.

“C’è molta domanda in eccesso”, ha detto Powell.

Attualmente c’è Grande vento economicoCompreso Risparmio del consumatore in eccesso E boom degli ordini di spesa in conto capitaleCiò dovrebbe guidare la crescita economica per mesi, se non anni. Quindi c’è spazio affinché l’economia lasci andare alcune delle pressioni represse della domanda senza entrare in recessione.

qui di più La conferenza stampa di Powell Mercoledì (con relativi link aggiunti):

La situazione sarebbe molto più grave se le finanze dei consumatori e commerciali fossero esaurite oltre alla mancanza di domanda in eccesso. Ma ora non è così.

Così, mentre Alcuni economisti dicono Che il rischio di una recessione sia in aumento, la maggior parte di loro non lo considera uno scenario di base per il prossimo futuro.

È una cattiva notizia per le azioni? non necessario.

Quando la Fed decide che è ora di raffreddare l’economia, lo fa cercando di inasprire le condizioni finanziarie, il che significa che il costo del finanziamento è in aumento. In generale, ciò significa una combinazione di tassi di interesse più elevati, valutazioni del mercato azionario inferiori, un dollaro più forte e standard di prestito più severi.

Questo significa che le azioni sono destinate a scendere?

Bene, una Fed aggressiva è sicuramente un rischio per le azioni. Ma nulla è mai certo quando si tratta di prevedere le prospettive dei prezzi delle azioni.

Prima di tutto, dice la storia Le azioni di solito salgono quando la Fed inasprisce la politica monetaria. Ha senso ricordare che la Fed inasprisce la politica monetaria quando pensa che l’economia abbia un certo slancio.

Tuttavia, la possibilità di tassi di interesse più elevati è sicuramente una preoccupazione. La maggior parte degli esperti del mercato azionario, come il miliardario Warren Buffett, sono generalmente d’accordo Tassi di interesse più alti ribassisti a Recensionicome il rapporto prezzo/utili dei prossimi 12 mesi (NTM).

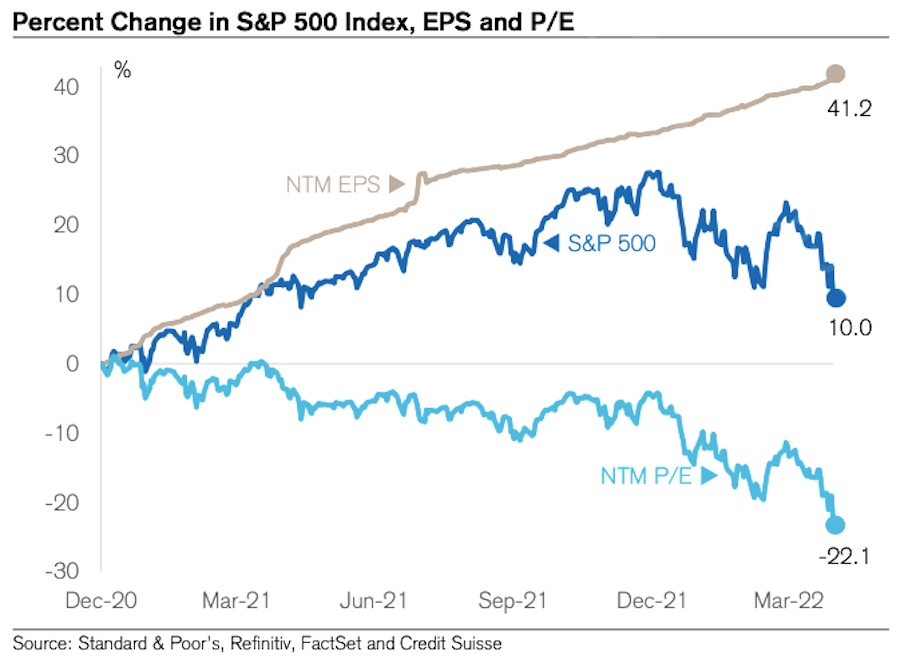

Ma la parola chiave è “valutazioni”, non azioni. Non è necessario che i prezzi delle azioni scendano al ribasso delle valutazioni fintanto che le aspettative sugli utili sono in aumento. E Le aspettative di profitto sono in aumento. e infatti Le valutazioni sono in calo da mesi.

Grafico sotto Di Jonathan Golub presso Credit Suisse coglie questa dinamica. Come puoi vedere, il P/L di NTM ha registrato una tendenza al ribasso dalla fine del 2020. Tuttavia, i prezzi delle azioni sono stati per lo più in aumento durante questo periodo. Anche con la recente correzione del mercato, l’S&P 500 è oggi più alto di quanto non fosse quando le valutazioni hanno iniziato a scendere. perché? Perché i profitti per i prossimi 12 mesi aumenteranno sostanzialmente.

Per essere chiari, non vi è alcuna garanzia che le azioni non continueranno a scendere dai massimi di gennaio. È certamente possibile che la crescita futura degli utili diventi negativa se il contesto economico si deteriora.

Ma per ora, le prospettive sugli utili rimangono notevolmente resilienti e ciò potrebbe fornire un supporto per i prezzi delle azioni, che sono attualmente in fase di sperimentazione. Vendita molto tipica.3

Altro da Tker:

vista posteriore 🪞

📉📈📉📈 Le scorte vanno sprecate: L’S&P 500 è in calo di soli 0,20% Per concludere una settimana incredibilmente volatile. Mercoledì, l’S&P è salito del 2,99% in quello che è stato il più grande aumento di un giorno dell’indice Dal 18 maggio 2020. Il giorno successivo, è sceso del 3,56% rispetto a quello che era l’indice Il secondo peggior giorno dell’anno.

L’S&P è attualmente in calo del 14,4% dal massimo del 4 gennaio di 4.818. Per saperne di più sulla volatilità del mercato, leggi Questo è fantasticoE Questo è fantastico E Questo è fantastico.

💼 creazione di posti di lavoro: i datori di lavoro statunitensi hanno aggiunto 428.000 posti di lavoro sani ad aprile, secondo dati BLS Rilasciato venerdì. Questo era ben al di sopra dei 380.000 posti di lavoro Gli economisti prevedono. Il tasso di disoccupazione era del 3,6%. Per maggiori informazioni sullo stato del mercato del lavoro, leggi Questo è fantastico.

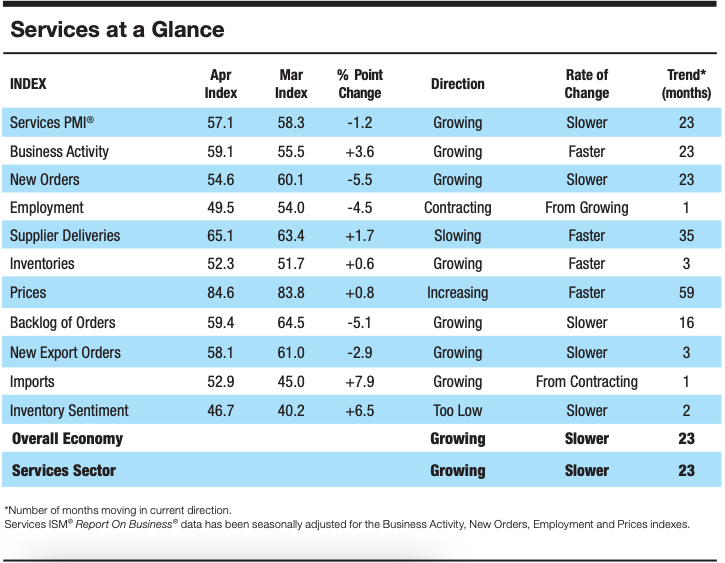

📊 La crescita dell’attività di servizio si raffredda: Secondo i dati dell’indagine raccolti da Istituto di gestione dell’approvvigionamentoL’attività nel settore dei servizi è rallentata ad aprile. Da Anthony Neves, presidente dell’ISM Services Business Survey Committee: “Continua la crescita nel settore dei servizi, che si è ampliato negli ultimi 147 mesi tranne due. C’è stato un calo dell’indice composito, principalmente a causa del pool di occupazione e rallentamento della crescita dei nuovi ordini. Ancora forte. Tuttavia, l’inflazione elevata, i vincoli di capacità e le sfide logistiche sono degli svantaggi e la guerra russo-ucraina continua a incidere sui costi dei materiali, in particolare carburante e prodotti chimici”.

su per la strada 🛣

Non c’è storia più grande nell’economia in questo momento della tendenza dell’inflazione. Quindi tutti gli occhi saranno puntati sul rapporto sull’indice dei prezzi al consumo (CPI) di aprile, che sarà pubblicato mercoledì mattina. Gli economisti stimano che l’indice dei prezzi al consumo sia aumentato dell’8,1% su base annua durante il mese, il che sarebbe un rallentamento da 8,5% stampa marzo. Escludendo i prezzi di cibo ed energia, si stima che l’IPC core sia aumentato del 6,1%, in calo dal 6,5% di marzo.

Controlla il calendario qui sotto da Liberare Con alcuni grandi nomi che annunciano i loro risultati finanziari trimestrali questa settimana.

1. Non entreremo in tutte le sfumature dei problemi della catena di approvvigionamento qui (ad esempio, come la carenza di manodopera negli Stati Uniti, le chiusure legate al COVID in Cina e la guerra in Ucraina stanno interrompendo la produzione e il commercio). Tuttavia, sappiamo che esistono ancora problemi di catena di approvvigionamento, come evidenziato da costantemente lento Tempi di consegna del fornitore.

2. Per quelli di voi che non conoscono Tker, ho scritto un po’ di come le buone notizie economiche siano state “cattive” notizie. Puoi leggere di più a riguardo quiE quiE quiE qui.

3. Investire in azioni non è facile. questo significa Avere a che fare con molta volatilità a breve termine mentre aspetti quei guadagni a lungo termine. Tutti sono invitati a provare a cronometrare il mercato e acquistare e vendere nel tentativo di ridurre al minimo le perdite a breve termine. Ma ovviamente, il rischio non tiene conto di quei grandi picchi che si verificano durante i periodi di volatilità, che possono danneggiare irreversibilmente i rendimenti a lungo termine. (Leggi di più quiE qui E qui.) Ricorda che esiste un’intera industria di professionisti che mira a battere il mercato. Pochi sono in grado di sovraperformare in un dato anno e, tra coloro che lo fanno, Pochi di loro sono in grado di continuare questa performance anno dopo anno.

Leggi le ultime notizie finanziarie e commerciali da Yahoo Finance

Segui Yahoo Finanza su TwitterE FacebookE InstagramE FlipboardE LinkedInE Youtube