Il boom è finito. E ci sono effetti più ampi.

di Lupo Richter a Via del lupo.

L’aumento dei tassi ipotecari sta aggravando gli effetti dell’esplosione dei prezzi delle case sui pagamenti dei mutui e ha spinto strati dopo strati di acquirenti di case fuori dal mercato negli ultimi quattro mesi. E possiamo vederlo.

Gli ordini di mutuo per l’acquisto di una casa sono ulteriormente diminuiti questa settimana e sono diminuiti del 17% rispetto a un anno fa, raggiungendo il livello più basso da maggio 2020, secondo l’indice di acquisto settimanale della Mortgage Bankers Association di oggi. L’indice è in calo di oltre il 30% rispetto al picco della domanda tra la fine del 2020 e l’inizio del 2021, seguito da uno storico aumento dei prezzi lo scorso anno.

“Il calo delle richieste è stato evidente in tutti i tipi di prestito”, ha affermato. Rapporto MBA Lei disse. “I potenziali acquirenti di case sono in declino questa primavera, poiché devono ancora affrontare scelte limitate di case in vendita combinate con l’aumento dei costi dovuto all’aumento dei tassi e dei prezzi dei mutui. Il recente calo degli ordini di acquisto è un’indicazione di una potenziale debolezza nelle vendite di case nei prossimi mesi .”

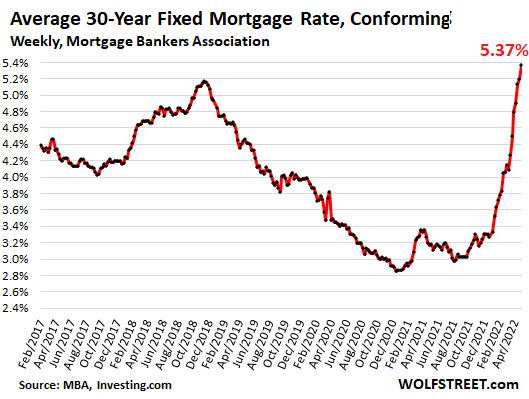

Causa della riduzione del volume: la miscela tossica di Esplosione dei prezzi delle abitazioni Aumentano i tassi sui mutui. Il tasso di interesse medio sui mutui a tasso fisso a 30 anni con un calo del 20%, corrispondente ai limiti di Fannie Mae e Freddie Mac, è balzato al 5,37%, il tasso più alto dall’agosto 2009, secondo l’attuale indicatore settimanale della Mortgage Bankers Association.

Cosa significa per gli acquirenti di case in dollari.

Il mutuo su una casa acquistata un anno fa a un prezzo medio (secondo la National Association of Realtors) di $ 326.300, finanziato il 20% in meno in 30 anni, con un prezzo medio del 3,17% all’epoca, è arrivato con un pagamento di 1 320 ogni mese.

Il mutuo su una casa acquistata oggi con un prezzo medio di $ 375.300, finanziamento minimo del 20%, 5,37%, viene fornito con un acconto di $ 990.

Quindi l’acquirente di oggi, che già soffre di un’inflazione dilagante su tutto il resto, dovrebbe versare $ 670 in più al mese – che è un aumento del 50% nelle rate del mutuo – per acquistare stesso una casa.

Ora calcolalo con le case nelle aree più costose del paese in cui il prezzo medio, dopo i ridicoli aumenti degli ultimi due anni, è di $ 500.000, $ 1 milione o più. Gli acquirenti di case devono affrontare rate dei mutui significativamente più elevate in questi mercati.

La combinazione dell’aumento dei prezzi delle case e dell’aumento dei tassi ipotecari ha un effetto sui livelli e sulle classi di acquirenti che lasciano il mercato. E stiamo iniziando a vedere un calo delle richieste di mutuo.

La Fed ha causato questa ridicola bolla immobiliare con la sua soppressione dei tassi di interesse, compresi gli acquisti massicci di titoli garantiti da ipoteche e titoli del Tesoro.

La Fed sta ora cercando di annullare parte di ciò aumentando i tassi di interesse a lungo termine. È il modo della Fed – troppo poco, troppo tardi – per cercare di arginare la bolla immobiliare ei rischi per il sistema finanziario, che sono stati spinti al limite.

Che cosa significa per la spesa dei consumatori.

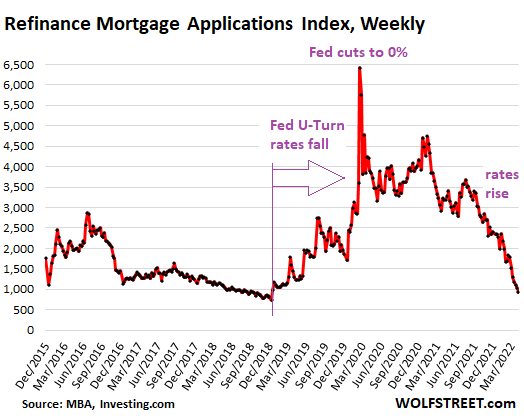

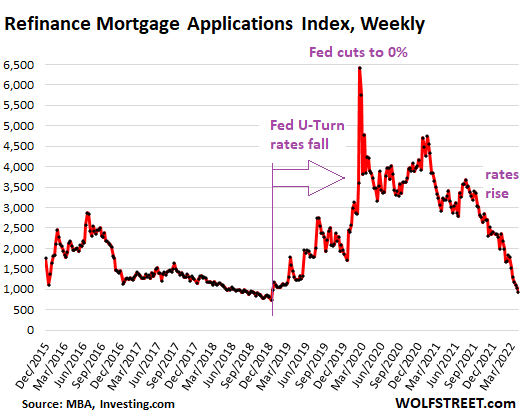

Quando i tassi ipotecari scendono, i proprietari di case tendono a rifinanziare i mutui a tasso più alto con mutui a tasso di interesse più basso, sia per abbassare le rate mensili, prelevare contanti dalla casa o entrambi.

L’ondata di governatori iniziata all’inizio del 2019 quando la Fed ha lanciato i tassi ipotecari è diventata famigerata ed è diventata uno tsunami iniziato nel marzo 2020, poiché i tassi ipotecari sono crollati ai minimi storici nei mesi successivi. I proprietari di abitazione hanno abbassato i pagamenti mensili, incassando il denaro extra che i pagamenti inferiori lasciavano loro. Altri proprietari di case hanno prelevato contanti tramite cashback e hanno speso quei soldi in auto e barche, hanno pagato le loro carte di credito per fare spazio a spese future, e quei soldi sono stati riciclati in vari modi e hanno rilanciato l’economia. Alcuni di loro sono anche investiti in azioni e criptovalute.

Questo effetto è scaduto mesi fa. Finora, le richieste di rifinanziamento dei mutui sono crollate del 70% rispetto a un anno fa e dell’85% a marzo 2020. Refis non supporta più la spesa dei consumatori, le azioni e le criptovalute.

Cosa significa questo per il settore dei mutui.

I banchieri ipotecari sanno di essere in un’attività molto ciclica. Di fronte all’aumento dei tassi ipotecari, al crollo della domanda di riabilitazione e al calo della domanda di mutui ipotecari, l’industria dei mutui ha iniziato a licenziare individui.

Aggiungi Wells Fargo, uno dei maggiori prestatori di mutui ipotecari degli Stati Uniti, alla crescente lista di prestatori di mutui che si dice abbiano iniziato i licenziamenti alla fine dell’anno scorso e finora quest’anno, inclusa la società di mutui Better.com sostenuta da Softbank. , ma anche PennyMac Financial Services, Movement Mortgage, Winnpointe Corp e altri.

Wells Fargo confermato I licenziamenti di venerdì scorso e una dichiarazione incolpavano “i cambiamenti ciclici nel più ampio ambiente dei prestiti ipotecari”, ma non hanno rivelato le posizioni della lontananza dell’impero dei mutui che avrebbero ridotto i banchieri ipotecari e il loro numero.

Quindi questo boom è finito. La Fed ha ora iniziato ad aumentare i tassi di interesse, troppo poco e troppo tardi, ma è finalmente in ritardo per far fronte a questa inflazione vecchia di quattro decenni, dopo 13 anni di stampa di denaro dilagante – un’inflazione di una grandezza che la maggior parte degli americani non ho mai visto prima.

Ti piace leggere WOLF STREET e vuoi supportarlo? Usa gli ad blocker – capisco perfettamente il motivo – ma vorresti supportare il sito? Puoi donare. Lo apprezzo molto. Clicca su un boccale di birra e tè freddo per imparare a farlo:

Vuoi essere avvisato via email quando WOLF STREET pubblica un nuovo articolo? Registrati qui.